Investidores que buscam aumentar seu lucro geralmente usam a estratégia de alavancagem imobiliária. Comprar um imóvel novo, que tende a valorizar acima da média, pronto ou na planta, em empreendimentos imobiliários é uma maneira eficaz de usar essa estratégia. Se o investimento render mais do que o pagamento das parcelas durante a construção, o potencial de retorno é maior, mas essa não é a única situação em que essa estratégia pode ser vantajosa. Você pode usar o rendimento de outros investimentos, como a renda fixa, para reduzir o valor que você investe do próprio bolso, confira a seguir algumas exemplos de como você pode aproveitar a rentabilidade acima da média histórica da renda fixa e garantir seu retorno no longo prazo diversificando em imóveis!

Sumário

Imóveis na planta: Aproveite quando a renda fixa ganha do INCC

Ao comprar um imóvel na planta, você geralmente pode aproveitar preços mais baixos em comparação com imóveis prontos. Além disso, você pode ter mais tempo para organizar sua estratégia financeira antes de efetivamente pagar todo imóvel. Durante o período de construção, você pode utilizar os recursos que seriam destinados à compra do imóvel para outras formas de investimento. Vou te explicar agora como você pode fazer:

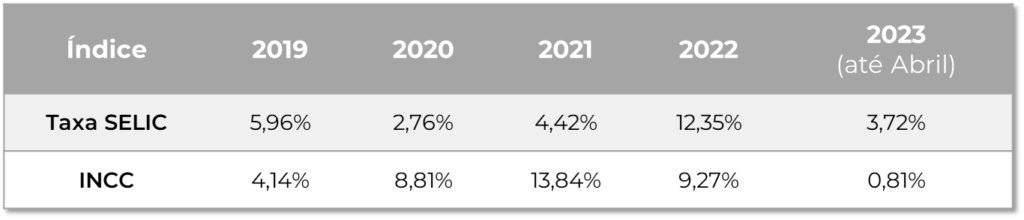

A rentabilidade da renda fixa varia conforme a Taxa SELIC, que é a taxa definida pelo COPOM (Comitê de Política Monetária), conforme há uma necessidade de controle da inflação. Quando a rentabilidade da renda fixa sobe, a inflação tende a cair, a exemplo do que está ocorrendo entre 2021 e 2023, essa queda da inflação na construção civil afeta o INCC (Índice Nacional de Custos da Construção Civil), que é o índice de reajuste das parcelas dos imóveis na planta.

Conforme a tabela abaixo:

Outro ponto importante é que quando a Taxa SELIC está elevada e você compra um imóvel na planta, é mais provável que ela reduza com o passar do tempo e na entrega do imóvel você terá acesso à financiamentos com taxas mais atrativas. Exemplo do que aconteceu de quem comprou um imóvel em 2017 (Taxa SELIC de 13,75% e Taxa de Financiamento de 11% ao ano) na planta e foi financiar em 2020, teve acesso à uma taxa de apenas 7% ao ano com uma Taxa SELIC de 3% ao ano.

Dica!!!

Compare o desconto para comprar à vista com a diferença entre a rentabilidade de outros investimentos, como a renda fixa, e a correção do INCC, normalmente o desconto pela antecipação dos pagamentos gira em torno de 0,5% ao mês, então se seu retorno na renda fixa for maior do que a média histórica mensal do INCC que é 0,57% a.m. (7% a.a.), manter o dinheiro aplicado e pagar durante a obra se torna muito mais rentável!

Imóveis Prontos: O empréstimo mais barato do mercado financeiro a seu dispor

No caso de imóveis prontos, preferencialmente novos pelo potencial de valorização, você pode aproveitar as oportunidades nos estoques das incorporadoras e usar a mesma estratégia de pagar o financiamento com a rentabilidade da renda fixa, nesse caso você já vai usufruir do maior benefício na compra de um imóvel para investimento, além de valorizar, você poderá começar a receber sua renda mensal e usar para pagar o financiamento com o próprio imóvel.

Mas Bruno, imóveis usados geralmente tem o m² mais barato?

Sim, mas isso tem um motivo, com o tempo o imóvel perde competividade e dificilmente estaria preparado para uma locação por temporada, por exemplo, além da manutenção e possíveis reformas, você ainda perderia o maior fluxo de valorização dos imóveis. Não chega a ser um mal negócio, mas é necessário um cuidado extra para conseguir atingir uma rentabilidade realmente interessante.

Dica!!!

Quando o imóvel está pronto, não tem correção pelo INCC, nesse momento você terá que comparar a rentabilidade do seu investimento com a taxa de juros do financiamento imobiliário, normalmente quando a renda fixa está acima de 10% ao ano, há uma diferença de até 4% ao ano entre a rentabilidade e os juros de financiamento. Você ainda pode migrar o seu financiamento no futuro para reduzir as taxas, quando a SELIC diminuir e houver taxas menores de financiamento.

Reduzindo a imobilização de capital com a alavancagem

Mesmo quando você vai usar a sua renda para realizar os pagamentos, alavancar pode ser uma alternativa importante para reduzir a concentração dos seus investimentos. É importante avaliar o investimento com segurança e ter uma margem confortável para realizar a alavancagem.

Para entender essa estratégia, temos que considerar os seguintes fatores: Valor total, valor a pagar durante a obra (ou valor de entrada para imóveis prontos), renda prevista e parcela de financiamento prevista.

Dica!!!

O ideal é equilibrar a renda prevista com a parcela de financiamento, no entanto, o retorno do investimento segue sendo atrativo considerando que você reduz os valores que ficam imobilizados, permitindo ter acesso a uma rentabilidade muito maior do que o seu capital investido, já que a rentabilidade do imóvel é sobre o valor do imóvel e a rentabilidade de outros investimentos geralmente é sobre o valor que foi investido. Calma aí que já vou te explicar na prática!

Após a entrega do imóvel, a estratégia é usar a rentabilidade do aluguel para pagar o financiamento e reduzir o desembolso. Dessa forma, o investidor pode se beneficiar do potencial de retorno sobre o capital investido com o imóvel, sem comprometer todo o capital disponível inicialmente. Outro ponto positivo é que a renda do imóvel também aumenta com o passar do tempo, não apenas a valorização, permitindo um equilíbrio maior entre o valor pago das parcelas e a rentabilidade do patrimônio.

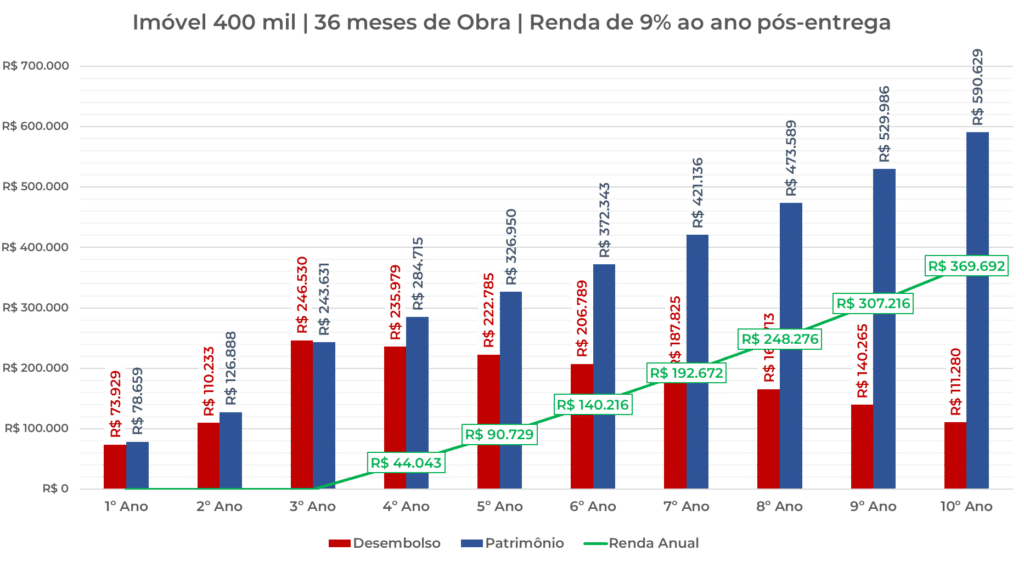

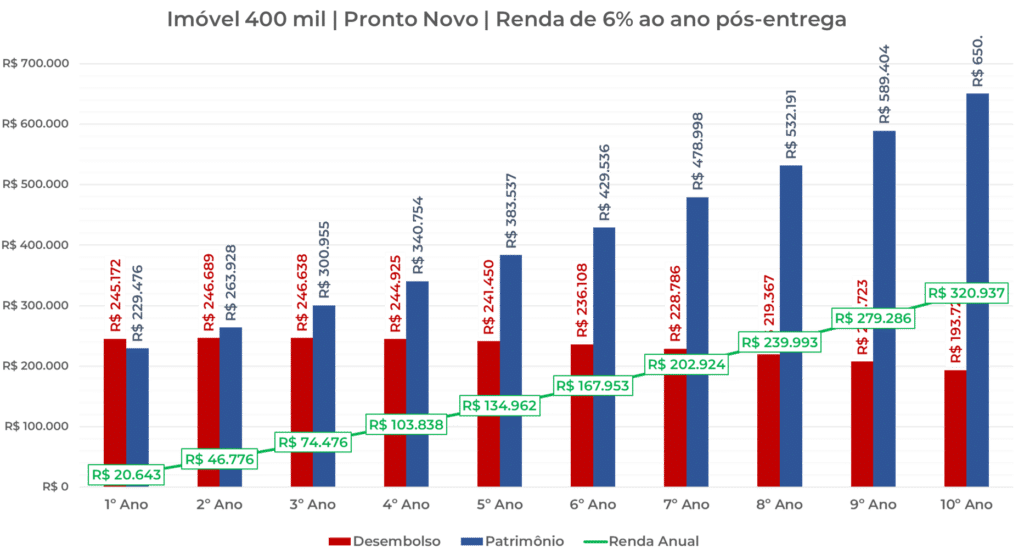

- Valor do Imóvel: R$400.000

- Valor da Mobília: R$60.000

- Taxa de Financiamento (CET): 10,5% (Sistema PRICE com parcelas retas)

- Prazo de Financiamento: 240 meses

- ITBI/Registro: 5% na entrega

- Patrimônio = Patrimônio Pago (-) Saldo a pagar

- Correção da Renda do Imóvel = IPCA

- Valorização = INCC

- IPCA = 6% ao ano

- INCC = 7% ao ano

Imóvel com 3 anos de obra e rendendo 6% ao ano pós-entrega

35% pago durante a obra e o restante financiado

Repare abaixo que ao comprar um imóvel na planta você dilui seu investimento até o 3º ano e aumenta seu desembolso até o 6º ano, quando a renda do imóvel supera o financiamento com a correção pela inflação, no 10º ano você terá um patrimônio líquido de R$590.629 e terá investido R$234.511 no decorrer de 10 anos, mais do que dobrando o seu patrimônio enquanto investe parcelado.

Imóvel pronto e rendendo 6% ao ano

35% pago na entrada e o restante financiado

Neste caso o desembolso inicia em R$235.850 no primeiro ano, no entanto reduz gradativamente no decorrer dos anos e ajuda a quitar boa parte maior do imóvel financiado, finalizando o décimo ano com R$650.950, restando apenas R$193.725 do valor investido, acima de 3 vezes o patrimônio líquido.

Imóvel com 3 anos de obra e rendendo 9% ao ano pós-entrega

35% pago durante a obra e o restante financiado

Quando a renda anual é maior do que o valor das parcelas a partir da entrega do imóvel, retornando mais da metade do capital investido durante os 10 anos. No 10º ano você terá um patrimônio líquido de R$590.629 e desembolsado R$111.280, um retorno acima de 5 vezes o valor que permaneceu investido.

Imóvel pronto e rendendo 9% ao ano

35% pago na entrada e o restante financiado

O rendimento de 9% ao ano no imóvel pronto reduz o desembolso drasticamente desde o primeiro ano, a renda supera o desembolso desde o 1º ano, e quase devolve todo o valor investido apenas com a rentabilidade, fora a valorização do patrimônio, terminando em R$33.252. O patrimônio segue em R$650.950, a renda está sendo utilizada para reduzir o valor investido, uma multiplicação acima de 20 vezes o valor investido imobilizado no 10º ano.

Lembrando que nessa projeção estabelecemos a venda do imóvel no 10º ano, caso você realize a venda antes desse prazo, o seu retorno é ainda maior, já que você está antecipando o lucro da valorização para realocar o seu dinheiro. Essa estratégia pode ser uma opção interessante para investidores com perfil de longo prazo e disposição para lidar com o momento do mercado, principalmente quando as taxas de juros estão elevadas e a inflação tende a ser menor. Se bem planejada e executada, pode proporcionar uma excelente rentabilidade e ampliar as oportunidades de investimento e crescimento do patrimônio.

Você pode contar com o time de gestores da A7 Soluções para executar essa estratégia, somos uma empresa especializada em gestão patrimonial para investimento imobiliário com foco nos objetivos do cliente. Atuando à nível nacional com clientes em 21 estados do Brasil e no exterior, podemos te ajudar a encontrar as melhores oportunidades e construir seu patrimônio com excelência.