Compre ao som de canhões e venda ao som de violinos.

Warren Buffet, 6º homem mais rico do mundo (Forbes, 2023)

A famosa frase que se tornou clichê no mercado de investimentos é do maior investidor profissional da atualidade, com cases históricos como Apple, Coca-Cola e Goldman Sachs, foram diversas ocasiões em que ele realizou investimentos opostos à tendência do mercado e superou o retorno da maioria esmagadora dos maiores fundos de investimentos do mundo.

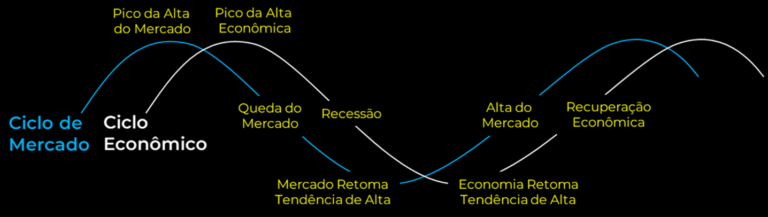

A prática da frase é muito difícil de ser aplicada, já que em momentos de conforto em alguns investimentos, como a renda fixa, precisa de muita racionalidade para entender o momento do mercado e aproveitar o melhor negócio que colherá os frutos da próxima fase, antes que os preços corrijam e atinja a alta novamente, quando as oportunidades já não são tão boas assim, comparadas ao retorno que poderiam oferecer.

Rentabilidade Nominal vs Real

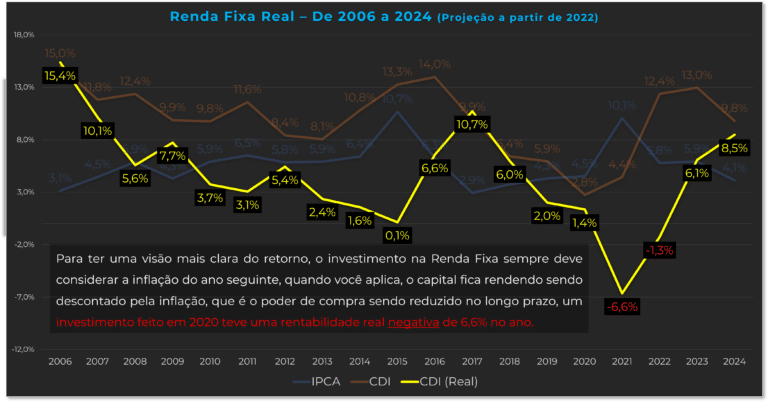

A ilusão da rentabilidade no Brasil é projetada pela falta de comparação da inflação com a rentabilidade projetada, dentro do mercado imobiliário a inflação é favorável, considerando as correções de contratos de aluguel ou o aumento do valor das diárias de hospedagem com o passar do tempo. Na bolsa, boas empresas tendem a aumentar seu faturamento e distribuição de dividendos também conforme a inflação, já que operam na economia real.

Na renda fixa, o mercado é diferente, tanto que em cenários de taxas altas os títulos que são corrigidos pela inflação possuem uma rentabilidade de quase de IPCA+7%, transparecendo que o retorno real no longo prazo é muito menor se comparado com a média.

Traduzindo… Na prática você está ganhando 7% ao ano, porque a diferença é o seu dinheiro perdendo valor.

Tendo isso em vista, separei esse conteúdo para que você entenda historicamente como o Brasil passou a mudar a prioridade dos rendimentos no mercado financeiro, o que estimulou tanto a valorização imobiliária quanto o aumento expressivo de investidores na bolsa de valores.

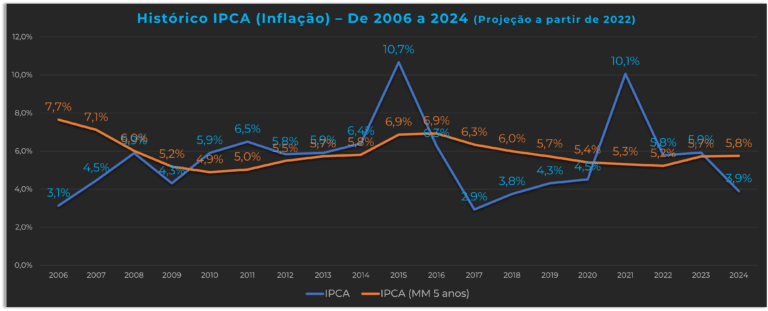

Inflação (IPCA)

Considerando a média móvel dos últimos 5 anos, desde o Plano Real a inflação média no Brasil vem diminuindo, mostrando um amadurecimento da economia e puxando a taxa de juros para baixo, impulsionando a economia. Mesmo após períodos de alta, como em 2021 após a pandemia, a inflação posterior equilibra a média em 6% ao ano.

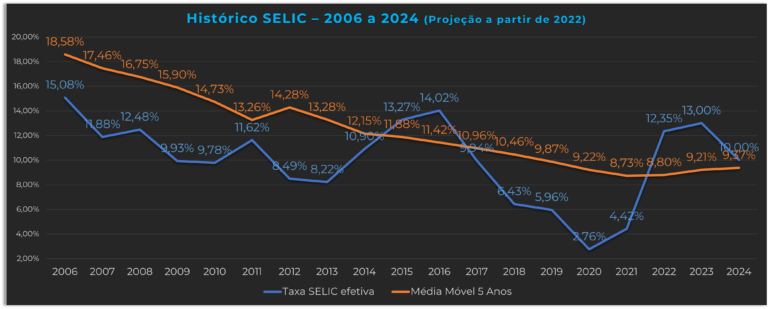

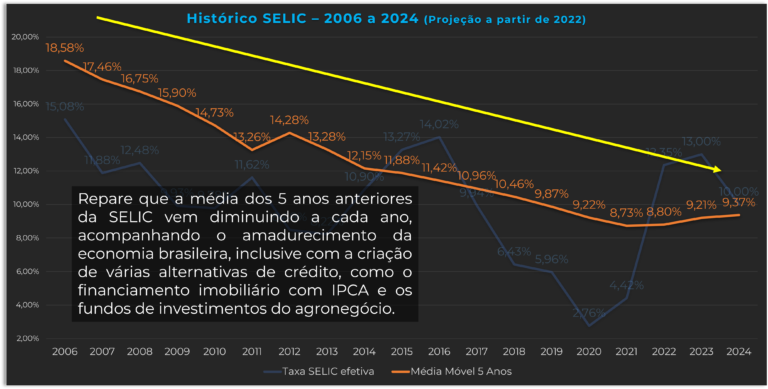

Taxa SELIC

A taxa definida pelo COPOM (Comitê de Política Monetária) é responsável por estimular ou desestimular a economia através do controle dos juros pagos pelo país para os investidores, é a referência da Renda Fixa, que simula através do CDI (Certificado de Depósitos Interbancários) o retorno que é garantido aos investidores no longo prazo.

A história da revitalização do Cais Mauá e o renascimento urbano de uma das áreas mais emblemáticas da cidade encontram um paralelo inspirador no lançamento

Conheça a próxima região que receberá uma Denominação de Origem de Vinho no Brasil e como você pode rentabilizar com isso!

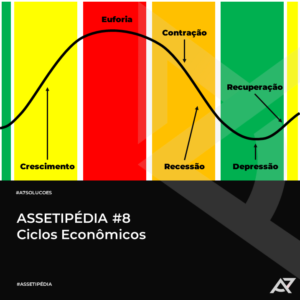

Entenda como os ciclos econômicos influenciam na circulação de dinheiro, na inflação e nos seus investimentos!

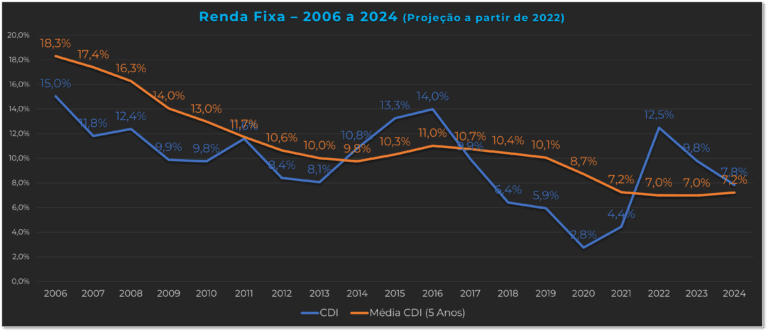

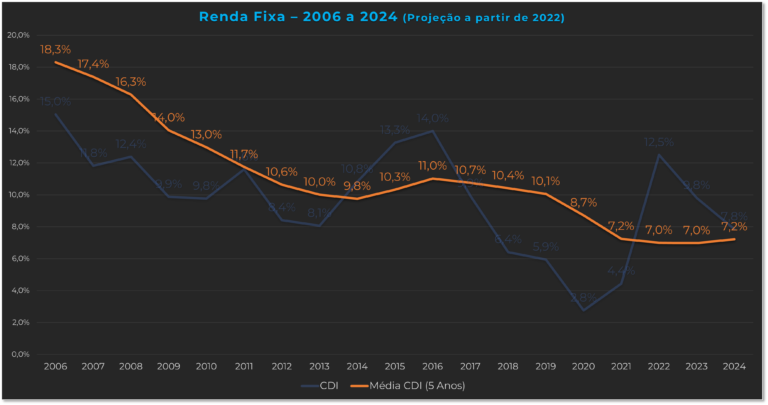

Renda Fixa

O retorno médio da Renda Fixa (100% do CDI), acompanha a variação da Taxa SELIC, caindo de patamares de 20% ao ano no início de 2000 até uma média de 7% ao ano nos últimos anos, demonstrando uma queda de 50% na média móvel de 5 anos, também resultado de um amadurecimento da economia após o Plano Real.

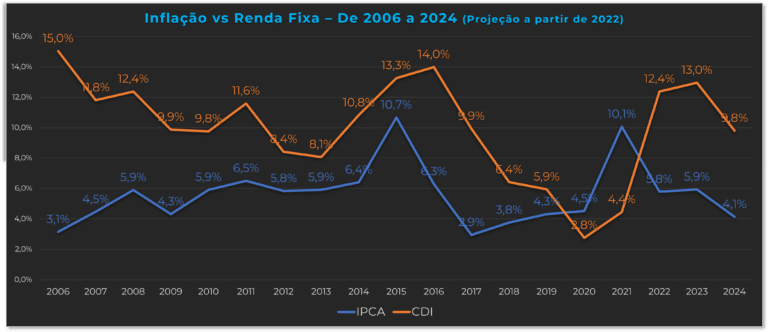

Inflação vs Renda Fixa

Mesmo considerando o prazo médio da Renda Fixa, desde o Plano Real a taxa de juros no Brasil vem diminuindo, direcionando investidores a buscarem alternativas de rentabilidade mais interessantes, já que o retorno da Renda Fixa está se aproximando a cada ano da inflação, que é o poder de compra real.

Considerando a média de 5 anos da rentabilidade real da renda fixa, conseguimos perceber que ela caiu dos patamares de 10% ao ano acima da inflação para 4,5% antes da pandemia e menos de 2% após a pandemia.

E o mais importante e ao mesmo tempo mais preocupante:

- Até 2004 – A taxa de juros da renda fixa era em torno de 2% ao mês;

- A partir de 2005 – A média da taxa de juros passou a reduzir gradativamente de 18% para 7% em 15 anos;

- De 2006 a 2018 – A média da inflação foi de quase 8% ao ano para abaixo de 6% ao ano;

- De 2006 até hoje – A rentabilidade real da renda fixa foi de 10% ao ano para cerca de 2% ao ano.

Estes fatores são fundamentais para entender que no passado o Brasil era um país que priorizava as grandes instituições de investimento e dificultava o acesso ao financiamento, essa mudança de perfil ao longo dos anos demonstra que cada ano o investidor terá a necessidade de buscar investimentos alternativos para proteger o patrimônio da inflação e ter uma rentabilidade real sobre o capital.

No longo prazo, qualquer imóvel tende a valorizar pela inflação, portanto, mesmo um imóvel tradicional que rentabilize apenas 4% ao ano com aluguel terá um retorno no longo prazo maior do que a média dos últimos 10 anos da renda fixa, sendo a valorização imobiliária como uma proteção da inflação e a renda do aluguel sendo o rendimento real do patrimônio.

Comprei uma sala no

Pontal com o Bruno. Faz toda a diferença ter um corretor formado em Economia.